証券アプリの初心者ガイドへようこそ!このブログでは、投資の世界でよく遭遇する専門用語を初心者にも理解しやすく解説しています。投資アプリで見かける複雑な用語が初めての投資家にとってどのような意味を持ち、どのように情報を解釈し活用すべきかを分かりやすく説明。投資判断に不可欠な情報を見逃さないためのポイントを紹介します。証券アプリを使った投資の第一歩を、この記事で確実なものにしましょう。

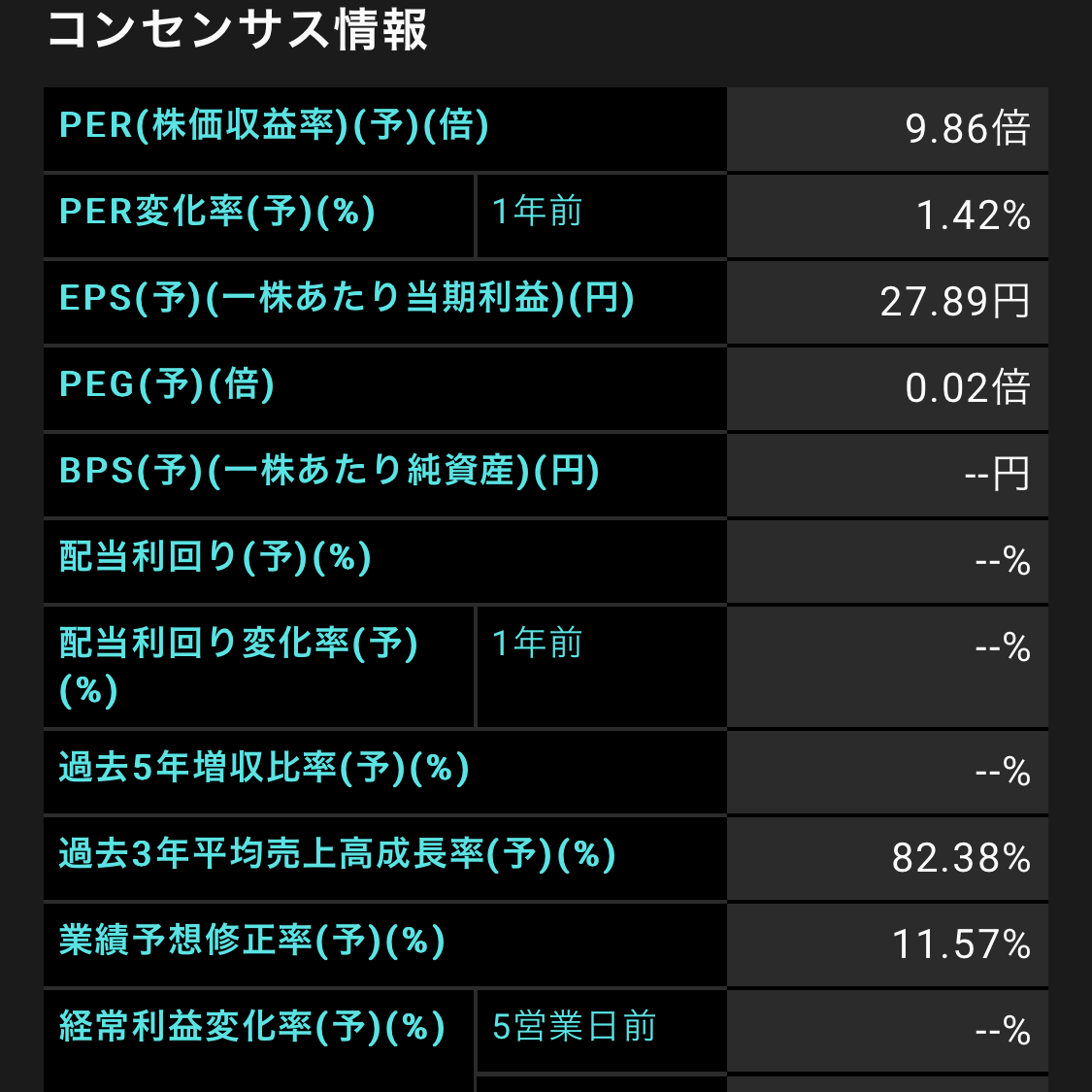

今回はアプリの中の【指標】と呼ばれている画面の続きになります。

この画面には企業の健康状態を確認できるものがたくさん詰め込まれているので

どのような情報なのか理解出来るとかなり役に立ちます。僕たちと一緒に勉強しましょう。

Contents

指標 画面

PEG(予)(倍)

PEG比率(Price/Earnings to Growth ratio)は、PER(株価収益率)を企業の利益成長率で割ることで得られる指標です。この比率は、企業の株価がその成長性に対して適正かどうかを評価するのに役立ちます。予想PEG(予)は、将来の成長見込みを反映しており、投資家が成長企業の株価が割高か割安かを判断する際に使用されます。

PEGの計算方法

PER(予)予想株価収益率÷利益成長率(予)=PEG

PEGの特徴

1. 成長調整の評価:

• PEG比率は、PERだけでは見えない企業の価値を成長率で調整して評価します。PERが高くても、それに見合うだけの高い成長率を持つ企業は、適正な評価を受けていると考えることができます。

2. 投資判断の基準:

• PEG比率が1未満であれば、企業の株価は成長率に比べて割安と見なされ、1以上であれば割高とされます。この基準を用いて、投資のタイミングを見極めることが可能です。

3. 業種比較の有効性:

• 異なる業種や成長段階にある企業間でも、PEG比率を用いることで公平な評価が可能になります。これにより、投資家はより広範な市場で適切な投資対象を見つけることができます。

投資家の判断

1. 成長株の選定:

• 投資家はPEG比率を利用して、高成長が期待される株を割安価格で見つけ出します。特に成長が見込まれる新興市場やテクノロジー関連の企業で有効です。

2. リスクとリターンノバランス:

• PEG比率が非常に低い企業は、市場が予想する成長を上回る可能性があるため、リスクを取っても良い場合があります。逆に高いPEG比率の場合は、リスクを避けるため慎重な投資が求められます。

BPS

BPS(Book Value Per Share)は、一株当たりの純資産額を示す指標で、企業の財務状態や資産の価値を株主の視点から評価するのに使用されます。BPSは企業の財務健全性を測る基本的な指標の一つであり、特に長期投資の判断材料として重要です。予想BPS(予)は、将来の純資産の予測値を反映し、企業の未来の財務状況を予測するのに役立ちます。

BPSの計算方法

BPS=株主資本÷発行済み株式数

• 株主資本: 企業の貸借対照表上で、株主に帰属する純資産の総額。

• 発行済み株式数: 企業が市場に発行している株式の総数。

BPSは通常、「円」で表示され、企業が保有する資産の価値が一株当たりいくらであるかを示します。

BPSの特徴

1. 財務安定性の指標:

• BPSは企業の資産の安定性と持続性を示す指標です。高いBPSは、企業が健全な財務状態にあることを示し、安定した投資対象と見なされます。

2. 株価との比較:

• 株価をBPSと比較することで、株価が資産価値に対して割安か割高かを評価することができます。BPSが株価よりも高い場合、株式が過小評価されている可能性があります。

3. 投資戦略:

• 予想BPSを用いて将来の株主資本の増減を予測し、長期的な投資戦略の立案に役立てることができます。

投資家の判断

1. 長期投資の基準:

• 投資家はBPSを株価評価の基準として用い、企業の株式が適正価格で取引されているかを判断します。特にBPSが株価に近いか、それを下回っている場合、投資の魅力が高まります。

2. 資産重視の投資選択:

• 不動産や工業など資産重視の業種では、BPSが特に重要な指標となります。これらの業種の企業では、高いBPSが持続的な資産価値と見なされます。

3. リスク評価:

• BPSが低い、または減少傾向にある企業は、財務リスクが高いと評価されることがあります。投資家は、このような企業に対して慎重な投資判断を行う必要があります。

配当利回り(予)(%)

配当利回りは、株式投資において企業が株主に支払う年間の配当額を現在の株価で割った値をパーセンテージで表したものです。この指標は、投資した株から得られる収益率を測定し、特に収益を重視する投資家にとって重要な判断基準となります。「配当利回り(予)」は、予想される配当額に基づいて計算され、将来的な収益見込みを評価する際に用いられます。

配当利回りの特徴

1. 収益性の指標:

• 配当利回りは、株価に対する配当の割合を示し、投資に対する直接的な収益性を測る指標です。高い配当利回りは、比較的低リスクで安定した収益が期待できることを意味します。

2. 株価との相関:

• 株価が下落すると配当利回りは上昇し、株価が上昇すると配当利回りは下落します。この逆相関の関係を理解することは、市場の変動時に適切な投資判断を下すのに役立ちます。

3. 市場環境への適応:

• 経済が不安定または低成長の時期には、配当利回りが高い株が投資家にとって魅力的になることがあります。安定した収益を求める場合、高配当利回りの株に注目が集まります。

投資家の判断

1. 収益重視の投資選択:

• 投資家は、高い配当利回りを持つ株を選ぶことで、投資からの定期的な収益を確保しようとします。特に退職後の収入としての投資や、安定したキャッシュフローが必要な場合に重宝されます。

2. 市場評価の理解:

• 配当利回りを分析することで、特定の株が市場において過小評価されているか、または適正評価されているかを判断できます。利回りが異常に高い場合は、株価下落のリスクも考慮する必要があります。

3. ポートフォリオの多様化:

• 配当利回りの異なる株式を組み合わせることで、リスクを分散し、市場の変動に対するポートフォリオの耐性を高めることができます。

配当利回り変化率(予)(%)

配当利回り変化率は、将来予想される配当の増減を現在の配当利回りに対してパーセンテージで表した指標です。この数値は、企業の収益性がどのように変化するか、そしてその変化が株主への配当にどのように影響するかを示します。投資家が企業の将来の収益力とその持続可能性を評価するのに役立つ情報です。

配当利回り変化率の重要性

1. 収益性の予測:

• 配当利回り変化率は、企業が将来にわたって株主にどの程度の価値を提供し続けることができるかの重要な指標です。この率がプラスであれば配当の増加が見込まれ、マイナスであれば減少が予想されます。

2. 投資戦略の策定:

• 投資家はこの指標を用いて、企業の財務健全性や成長見込みを評価し、投資のタイミングやポートフォリオの調整を行うことができます。

3. 市場動向の分析:

• 経済環境や業界の変化によって配当政策がどのように影響を受けるかを理解するために、配当利回り変化率は有用なツールとなります。特に経済が不安定な時期には、この指標が特に注目されます。

投資家の行動指針

1. 長期投資の見直し:

• 配当利回りの予想増加は、企業が安定して成長している良い兆候です。この情報を基に長期保有の決定を下すことができます。

2. リスク管理:

• 配当利回りの予想減少は、リスクが高まっている可能性を示唆しています。投資家はリスクの再評価を行い、必要に応じてポートフォリオからその株を除外することを検討するかもしれません。

3. 市場全体のトレンド分析:

• 複数の企業における配当利回り変化率の動向を分析することで、市場全体のトレンドや経済状態を把握することができます。

過去5年増収比率(予)(%)

過去5年増収比率(予)は、過去5年間にわたる企業の収入(売上高)の成長率を表す指標で、将来の収入成長を予測するために用いられます。この指標は、企業がどの程度持続的に収入を増加させてきたか、また、その成長が今後も続くかを評価するのに役立ちます。特に投資家が新しい投資機会を探る際や、企業の成長潜力を評価する際に重要です。

過去5年増収比率の重要性

1. 成長性の指標:

• 過去5年の増収比率は、企業が過去にどれだけ成長したかを示す指標であり、将来的な成長の可能性を示唆します。一貫して高い成長率を記録している企業は、投資家にとって魅力的な投資対象となります。

2. 業界内での位置づけ:

• この比率を業界平均と比較することで、企業が業界内でどの位置にあるかを判断できます。業界をリードする企業は通常、業界平均を上回る増収比率を持っています。

3. 市場動向の理解:

• 経済状況や市場のトレンドによって影響を受けるこの指標を分析することで、市場全体の動向やそのセクターの将来的な見通しを理解する手助けとなります。

投資家の行動指針

1. 投資判断の基準:

• 投資家は過去5年増収比率を利用して、安定した成長を続ける企業に投資するかどうかを判断します。持続的な増収が見込まれる企業は、長期的な投資に適していると考えられます。

2. リスク評価:

• この指標を通じて、企業が直面している市場の変動やリスクを評価できます。急激な増収が見られる場合、それが持続可能な成長に基づくものか、一時的な要因によるものかを検討する必要があります。

3. ポートフォリオの最適化:

• 成長潜力が高いと評価される企業に投資することで、ポートフォリオのリターンを向上させると同時に、リスクを分散することができます。

過去3年平均売上高成長率(予)(%)

過去3年平均売上高成長率(予)は、企業の過去3年間の売上高の成長を平均化したパーセンテージです。予想値を含むこの指標は、将来の売上動向を予測する際に使用され、企業の持続可能な成長能力や市場での競争力を評価するための重要な指標とされます。

過去3年平均売上高成長率の重要性

1. 成長の評価:

• 企業が過去3年間に持続的に成長しているかどうかを示す指標であり、投資家にとって企業の健全性と成長ポテンシャルの両方を評価するための重要なデータとなります。

2. 業界比較:

• 同業他社や業界平均との比較により、企業の市場における位置づけや競争力を理解するのに役立ちます。特に、業界を超えた成長を遂げている企業は、投資の魅力が高まります。

3. 将来の収益性予測:

• 過去のデータに基づいて未来の成長を予測するための一助となり、特に新規投資や戦略的ビジネス決定に重要な情報を提供します。

投資家の判断基準

1. 投資先選定:

• 投資家はこの成長率を用いて、高い成長ポテンシャルを持つ企業を選定し、投資リターンを最大化することを目指します。持続的な成長を示す企業は、長期的な投資に適しているとされます。

2. リスク評価:

• 成長率の変動や予測値に基づく分析を通じて、投資リスクを事前に評価することが可能です。過去の成長が低かったり、成長が停滞している企業に対しては慎重なアプローチが求められます。

3. 市場トレンドの理解:

• この指標を通じて、市場全体のトレンドや業界の動向を把握し、マクロ経済的な変化に対応した投資戦略を立てるための基盤を築くことができます。

業績予想修正率(予)(%)

業績予想修正率は、企業が公表する業績予想の変更幅をパーセンテージで示した指標です。これは、初期の業績予想から現在の予想までの期間における予想の増減を表し、投資家やアナリストが企業の成長見通しや市場環境の変化を評価するのに使用されます。特に、企業の将来の業績が初期予想からどの程度改善または悪化したかを把握するための重要な指標とされます。

業績予想修正率の重要性

1. 業績の透明性の指標:

• 企業が業績予想をどのように修正するかは、その透明性と市場とのコミュニケーションの質を示します。頻繁または大幅な修正は、予測の不確実性や経営環境の変化を反映しています。

2. 経営効率と市場適応性の評価:

• 予想が上方修正される場合、それは企業が市場条件にうまく適応し、予想を超えるパフォーマンスを達成していることを示します。逆に、下方修正は市場の挑戦や内部の問題を指摘する場合があります。

3. 投資決定への影響:

• 投資家はこの率を利用して、企業の株価が現在の業績予想に基づいて適正に評価されているかを判断します。業績予想が正確でなければ、投資リスクが高まる可能性があります。

投資家の行動指針

1. 投資戦略の見直し:

• 投資家は、業績予想修正率をモニターすることで、保有株の見直しや新たな投資機会を評価する際の重要な指標として活用します。特に、予想が大幅に改善された企業に注目することが多いです。

2. リスク管理:

• 業績予想の修正履歴を分析することで、企業が直面する潜在的なリスクを評価し、それに応じた対策を講じることができます。

3. 長期投資の評価基準:

• 定期的な業績予想の修正を通じて、企業の長期的な成長見通しや安定性を評価します。予想が安定していれば、その企業の株は長期保有に適している可能性が高いです。

経常利益変化率(予)(%)

経常利益変化率は、企業の経常利益の予想値が前期に比べてどの程度変化するかを示す指標です。この率は、企業の運営効率や市場環境への適応能力、さらには将来の収益性の予測に関連する情報を投資家に提供します。特に、経常利益は企業の主要な事業活動から得られる収益を示すため、その変動は企業の健全性と成長潜力を測る重要な指標とされます。

経常利益変化率の重要性

1. 業績の持続性評価:

• 経常利益変化率は、企業が安定して利益を生み出す能力を持っているかを示す指標です。特に、ポジティブな変化率は企業の健全な成長を示し、投資家にとって魅力的な投資先となる可能性があります。

2. 経営効率の指標:

• この率を分析することで、企業の経営が効率的に行われているか、または市場環境の変化にどの程度効果的に対応しているかが明らかになります。経常利益の増加は、コスト管理や新しい市場戦略の成功を示すことがあります。

3. 将来の投資計画:

• 投資家は、経常利益変化率を基にして、企業が将来的にどのような投資を行う可能性があるかを推測することができます。利益の増加は、企業が新たな投資や事業拡大に資金を回す余地があることを示唆しています。

投資家の行動指針

1. 投資の魅力の評価:

• 投資家は、経常利益変化率が高い企業を長期的な成長ポテンシャルがあると見なし、その株に投資することを検討するかもしれません。一方で、減少する利益変化率はリスクを示すため、慎重な投資判断が必要です。

2. リスク管理:

• 経常利益が予想外に減少している場合、投資家はその企業のリスク評価を見直し、必要に応じて投資戦略を調整する必要があります。

3.業界トレンドの分析:

• 経常利益変化率は業界全体の健康状態や市場のトレンドを把握するのに役立ちます。業界全体の平均を上回る経常利益の増加は、その企業が業界リーダーである可能性を示しています。

有利子負債/当期利益(予)(%)

有利子負債/当期利益(予)(%)は、企業の有利子負債が当期利益に占める割合を示す財務指標です。この指標は、企業がその利益を用いてどれくらいの期間で借入金を返済できるかの見積もりを提供し、企業の財務健全性とリスク管理能力を評価するのに役立ちます。

有利子負債/当期利益の重要性

1. 財務安定性の指標:

• 企業が持続可能なレベルで借入れを管理しているかを示す重要な指標です。高い比率は、過度の負債が存在し、財務的な圧力が高いことを示しています。

2. リスク評価:

• 投資家はこの指標を使用して、企業の財務リスクを評価します。特に経済状況が不安定な時期には、高い有利子負債比率を持つ企業はより高いリスクを負う可能性があります。

3. 経営戦略の洞察:

• この指標は、企業が成長のためにどの程度借入を利用しているかを示し、経営の質や戦略的方向性を投資家に提供します。

投資家の行動指針

1. 投資の選別:

• 有利子負債/当期利益比率を用いて、企業が財務的に健全で、持続可能な借入レベルを維持しているかを評価します。この評価は、投資先を選別する際の重要な基準となります。

2. ポートフォリオ管理:

• 投資家は、この指標をポートフォリオ内のリスク管理と多様化のために利用します。高リスクの財務状況を持つ企業への過度の投資を避け、バランスの取れた投資戦略を維持することが推奨されます。

3. 長期投資戦略:

• 持続可能な借入管理を示す低い有利子負債比率は、企業が長期的に安定して成長する可能性があることを示します。これにより、長期投資の安定性が向上します。

今回はここまで!また続きを書きますのでそれまで待っててくださいね。

コメント